牛市看涨期权价差策略

假设你认为股票价格会上升,但幅度不大。与其购买一份昂贵的期权,不如尝试一种称为牛市看涨期权价差的策略。

这意味着你可以以较低的执行价格购买一份看涨期权,同时以较高的执行价格卖出另一份看涨期权,两份期权的到期日期相同。

你的最大利润是执行价格之间的差异减去支付的净权利金,而你的最大亏损仅限于净权利金。

另外,请记住每个部分可能会产生自己的佣金费用。

提升您的期权交易水平。

学习期权的高级价差和对冲技术。

牛市看涨期权价差策略

假设你认为股票价格会上升,但幅度不大。与其购买一份昂贵的期权,不如尝试一种称为牛市看涨期权价差的策略。

这意味着你可以以较低的执行价格购买一份看涨期权,同时以较高的执行价格卖出另一份看涨期权,两份期权的到期日期相同。

你的最大利润是执行价格之间的差异减去支付的净权利金,而你的最大亏损仅限于净权利金。

另外,请记住每个部分可能会产生自己的佣金费用。

德利拉尝试牛市看涨期权价差

预期TechGrowth Inc.的股票(目前为每股50美元)会适度上升,德利拉以50美元的执行价格购买一份看涨期权,支付400美元的权利金,并以55美元的执行价格卖出一份看涨期权,获得150美元的权利金,两份期权均在三个月后到期。

她支付的净权利金为250美元(400美元 - 150美元)。

如果股票上升到55美元或以上,她的最大利润为(55美元 - 50美元)× 100股 - 250美元净权利金 = 250美元。

如果股票保持在50美元以下,她将损失支付的250美元净权利金。

德利拉执行熊市看跌价差

预期MarketLeaders Corp.股票下跌(目前每股80美元),德利拉购买执行价格为80美元的看跌期权,支付500美元权利金,并出售执行价格为75美元的看跌期权,获得200美元权利金,两份期权均在两个月后到期。

她支付的净权利金为300美元(500美元 - 200美元)。

如果股票跌至75美元或以下,她的最大利润为(80美元 - 75美元)× 100股 - 300美元净权利金 = 200美元。

如果股票保持在80美元以上,她损失300美元净权利金。

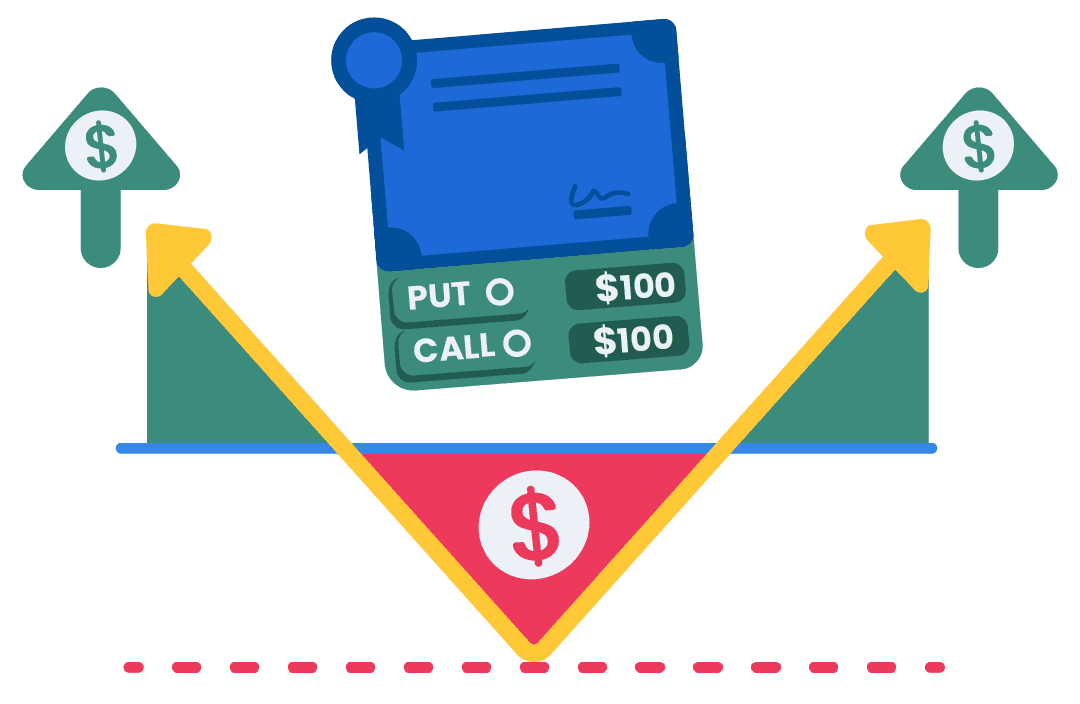

长跨式策略

长跨式涉及购买具有相同执行价格和到期日期的看涨期权和看跌期权。

该策略从任一方向的重大价格波动中获利。

最大损失限于支付的总权利金。

上行利润潜力无限,下行利润潜力巨大(受资产价格跌至零的限制)。

当预期高波动性但对价格波动方向不确定时,该策略是合适的。

德利拉使用长跨式策略

预期InnovateTech Ltd.发布重大公告,该公司股票目前交易价格为每股100美元,德利拉购买了一份看涨期权和一份看跌期权,两者的执行价格均为100美元,在一个月后到期,看涨期权支付400美元,看跌期权支付350美元,总计750美元。

如果股票上升到110美元,她的看涨期权价值(110美元-100美元)×100股=1,000美元,而看跌期权到期时无价值,净利润为1,000美元-750美元=250美元。

如果股票跌至90美元,看跌期权的价值会类似增加。