系统性风险介绍

系统性风险,也称为市场风险,是指由于广泛的经济、地缘政治或金融因素而对整个市场或资产类别造成负面影响的风险。

这些包括利率变化、经济衰退和地缘政治紧张局势。

与单个证券相关的风险不同,系统性风险无法通过多元化完全规避。

但是,有一些策略可以帮助减轻其对投资组合的整体影响。

你无法逃避的风险

通过多元化和聪明的策略管理市场范围内的风险。

系统性风险介绍

系统性风险,也称为市场风险,是指由于广泛的经济、地缘政治或金融因素而对整个市场或资产类别造成负面影响的风险。

这些包括利率变化、经济衰退和地缘政治紧张局势。

与单个证券相关的风险不同,系统性风险无法通过多元化完全规避。

但是,有一些策略可以帮助减轻其对投资组合的整体影响。

系统性风险的常见来源

系统性风险来自经济衰退、政治不稳定、重大利率变化或广泛通货膨胀等因素。

这些广泛的条件同时影响几乎所有资产类别,导致价值广泛下跌。

通过了解系统性风险的来源,投资者可以更好地预测市场范围内的中断,并制定策略——如对冲、资产配置和长期规划——以减轻潜在损失并增强投资组合的抗风险能力。

现实世界中的系统性风险

2008年金融危机展示了系统性投资风险的深远影响。

危机源于美国房地产市场的崩溃,由于过度杠杆、广泛使用高风险抵押贷款支持证券和监管不足,危机蔓延到全球金融系统。

这些因素结合在一起造成了脆弱性,引发了银行和金融机构的广泛失败,导致全球经济不稳定。

资产配置的作用

资产配置涉及在各种资产类别(如股票、债券、房地产和现金)之间分配投资,以管理系统性风险。

不同的资产类别对经济变化的反应各不相同;例如,当股票下跌时,债券可能表现良好。

该策略旨在平衡经济变化对投资组合的影响。

虽然资产配置无法消除市场范围内的风险,但它减少了对任何单一资产类别的依赖,从而平滑了整体投资组合表现。

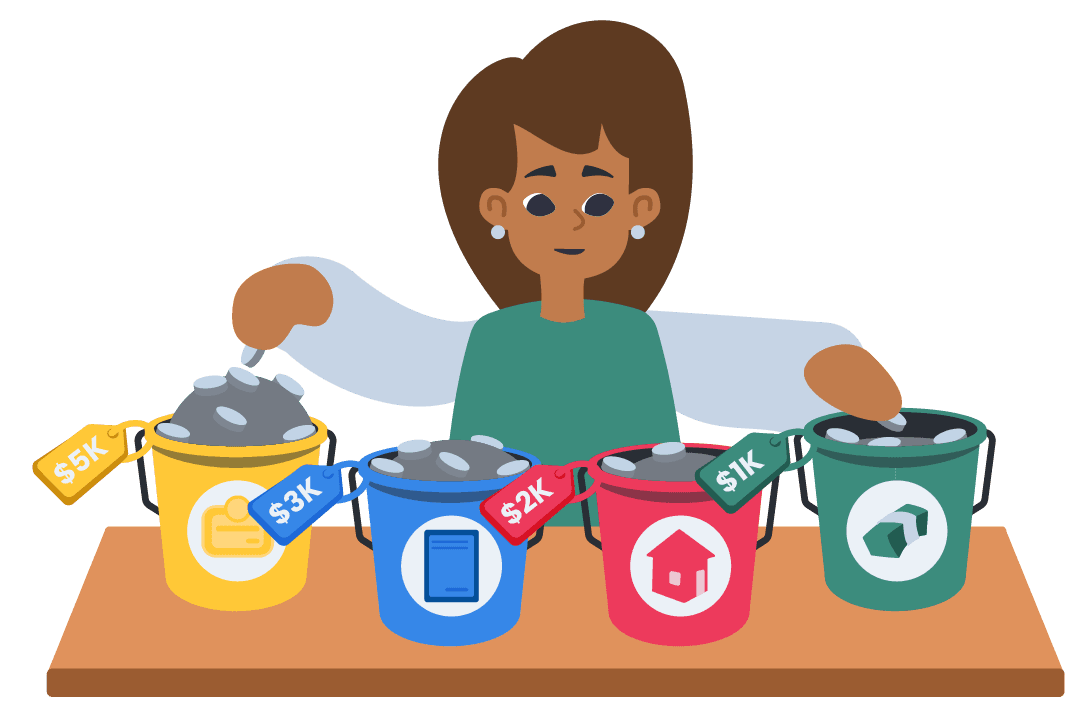

简学习资产配置的重要性

她父亲在2008年期间的困境记忆驱使简专注于稳定性。她分配5,000美元用于股票、3,000美元用于债券、2,000美元用于房地产ETF和1,000美元储蓄,旨在建立韧性。

当全球经济衰退来临时,她的股票下跌了15%,但债券和房地产ETF缓冲了跌幅。她父亲的声音回响,"在风暴来临之前做好准备。"

平衡的配置重申了系统性风险需要多元化的防御。